„April, April“ für die Bären?

Die Finanzmärkte haben ihre Januar-Scharte weitgehend ausgewetzt. Dow Jones Index und S&P 500 erreichten ihre Kurse vom Jahresbeginn. Der Ölpreis stieg auf 40 US-Dollar. Die Rezessionswolken scheinen sich verzogen zu haben. Doch nun leuchten neue Warnsignale auf.

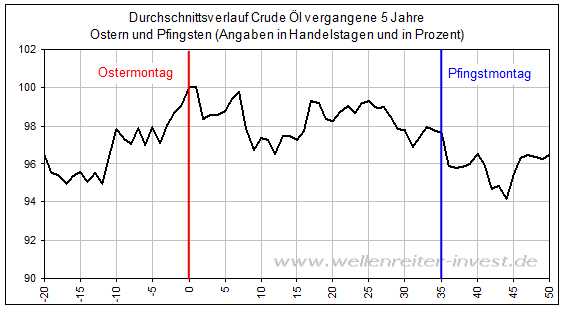

Die seit dem 11. Februar laufende Hausse-Phase wurde von steigenden Rohstoffpreisen getragen. Jetzt aber kommt ein Muster ins Spiel, das den Ölpreisanstieg zunächst ausbremsen könnte. Der Ostermontag steht häufig für Ölpreishoch. So jedenfalls lief es im Durchschnitt der vergangenen fünf Jahre.

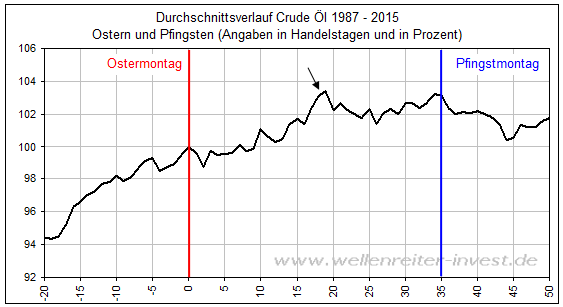

Selbst wenn man den Blickwinkel weitet und den Durchschnittsverlauf seit 1987 betrachtet, dann würde der Ostermontag immer noch für ein Zwischenhoch stehen (folgender Chart).

Das finale Hoch bildet sich hier durchschnittlich auf halben Weg zwischen Ostern und Pfingsten heraus (siehe Pfeil obiger Chart). Der größte Teil des Anstiegs wäre gelaufen.

Kalkuliert man noch dazu ein, dass die Marke von 40-Dollar für WTI Crude einen sehr wichtigen Widerstand darstellt, dann lägen sowohl aus saisonaler als auch aus preislicher Sicht gute Gründe für ein vorläufiges Ende der Aufwärtsbewegung im Ölpreis vor.

Akzeptiert man, dass die seit dem 11. Februar laufende Rally rohstoffgetrieben war und berücksichtigt zudem die aktuell positive Korrelation zwischen dem Ölpreis und den Aktienmärkten, dann müsste sich ein wieder schwächer werdender Ölpreis negativ auf die Aktienmärkte auswirken.

Ganz interessant ist, dass der S&P 500 im Herbst 2015 26 Handelstage stieg, bevor er Anfang November sein Hoch ausbildete. Am Freitag, den 18. März (ein Verfallstag) war der S&P 500 genauso lang – nämlich 26 Handelstage – stark aufwärts unterwegs. Auf der Zeitebene existieren somit Parallelen. Überhaupt sind Verfallstage immer mal wieder für Wendepunkte gut.

Betont wird jetzt häufiger, dass die 200-Tage-Linien in vielen Indizes überwunden worden sind und dass deshalb Fonds- und Hedge-Fonds verstärkt einsteigen würden. Die Rallye würde jetzt auf solideren Füßen stehen. Wir haben die Geschehnisse an der 200-Tage-Linie analysiert und festgestellt, dass das tatsächliche Geschehen besser durch eine 250-Tage-Linie zu verstehen ist. 250 Handelstage bedeuten ein Jahr. Deshalb nennen wir den 250-Tage-GD auch 1-Jahres-GD. Diese Linie wurde bisher weder im S&P 500 noch im Nasdaq 100 Index nachhaltig überschritten. In der langen Geschichte des S&P 500 kam es nur selten vor, dass ein solcher Widerstand mir nichts dir nichts überwunden werden konnte.

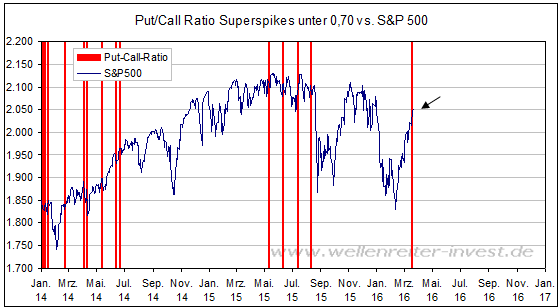

Die bisherige Rally wurde massiv vom smarten Geld unterstützt. In den vergangenen Tagen waren erste Anzeichen dafür erkennbar, dass sich das smarte Geld zurückziehen könnte. Ein „Buy-the-Dip“ zum Handelsende hin blieb aus. Zudem bahnte sich Ende vergangener Woche erstmals in diesem Jahr so etwas wie Gier die Bahn. Dafür steht eine am 17. März gemessene Put-/Call-Ratio von 0,68. Häufig leitet eine derart niedrige Put-Call-Ratio zumindest eine kleinere Konsolidierungsphase ein.

Im Sommer 2015 waren Put-Call-Ratios unter 0,70 eine gute Indikation für eine Top-Bildung. Eine niedrige Put-Call-Ratio besagt, dass am Optionsmarkt deutlich mehr Calls als Puts gekauft werden. Die Marktteilnehmer setzen auf steigende Kurse, Absicherungen entfallen. Das rächt sich meistens.

Eine hohe Put-Call-Ratio – verbunden mit Angst und Absicherung – liegt hingegen am CBOE-Optionsmarkt des S&P 100 vor. Am Dienstag, den 23. März betrug die sogenannte OEX-Put-Call-Ratio 2,96. Dieser Markt ist kein Kontraindikator.

Wir haben einen Teil der Indikatoren genannt, mit deren Hilfe wir versuchen, das Marktpuzzle zusammenzusetzen. Das Erreichen der Einstandskurse sowie der 1-Jahres-GDs, die zeitliche Parallelität sowie erste Gierwerte deuten an, dass die seit dem 11. Februar laufende Aufwärtsbewegung in diesen Tagen auslaufen sollte. Konsolidierende oder fallende Märkte bis Mitte/Ende Mai würden ins Bild des Wahljahresmusters passen. Wir laden Sie ein, uns eine Weile kostenlos bei unserer Arbeit zuzuschauen.

Robert Rethfeld Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter www.wellenreiter-invest.de