Die besten sechs Monate: Jetzt oder nie!

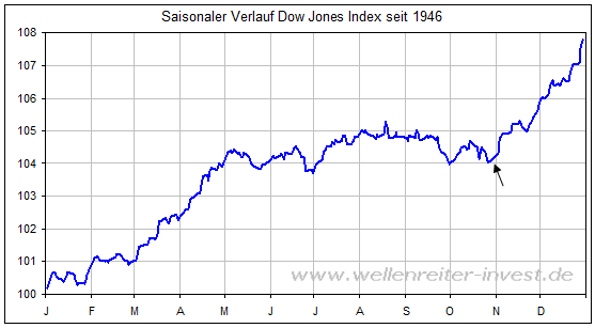

Einmal pro Jahr erreicht der Aktienmarkt sein – aus statistischer Sicht – bevorzugtes Einstiegsfenster. Der folgende Chart zeigt den statistischen Durchschnittsverlauf des Dow Jones Index seit 1946. Das Fenster öffnet sich Ende Oktober/ Anfang November.

Es bietet sich an, das Börsenjahr in zwei Hälften zu teilen. Die Winterperiode umfasst die sechs Monate von November bis April, die Sommerperiode den Zeitraum von Mai bis Oktober. Die letztgenannte Periode endet in Kürze, die Winterhälfte steht vor der Tür.

Der Dow Jones Index steigt von November bis April durchschnittlich um 7,1 Prozent (seit 1946). Der Zeitraum Mai bis Oktober steht mit einem Plus von 0,4 Prozent praktisch still.

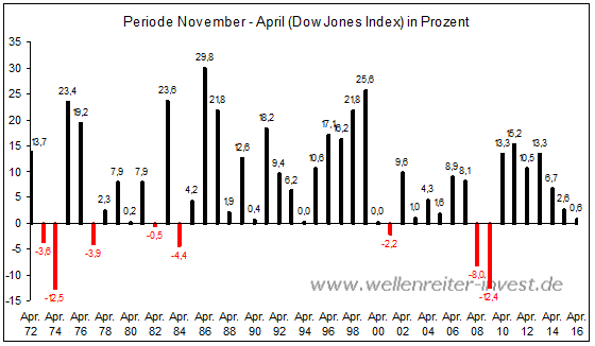

Besser noch als der Durchschnittswert ist die Einzeldarstellung, insbesondere um ein Gefühl für eine Risikoabschätzung zu erhalten.

Der folgende Chart zeigt jeweils den Endpunkt einer Winter-Periode (April). Seit 1972 endeten 34 der 42 Perioden auf der Plusseite.

Sechs der acht roten Balken erklären sich durch Rezessionen: 1973/74, 1982, 2001 und 2008/09. Übrig bleiben die Perioden November 1976 bis April 1977 (-3,9%) und November 1983 bis April 1984 (-4,4%). Dumm gelaufen, könnte man hier sagen, aber letztendlich würde ein solcher Verlust nicht großartig ins Kontor schlagen, wenn man bedenkt, welche Schwankungsbreite die Aktienmärkte über ein Gesamtjahr aufweisen.

Bleiben zwei größere Verluste, das sind diejenige der Jahre 1974 und 2009 (jeweils bei 12,5 Prozent). Die Verluste sind deutlich, aber vergleichsweise gering gegenüber dem, was in der Sommer-Periode Mai bis Oktober blühen kann (folgender Chart).

Nicht eine der Sommer-Perioden brachte es in den vergangenen 42 Jahren auf ein Plus von 20 Prozent oder mehr. Seit 1972 zählen wir 19 sommerliche Minusperioden, davon sieben mit einem zweistelligen Minus.

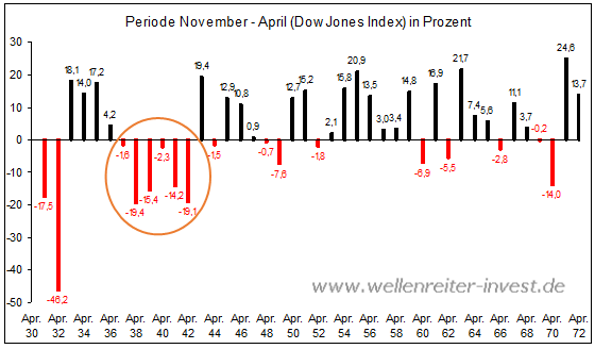

Der mit Recht wohlwollende Blick auf die November-bis-April-Periode soll nicht von einem kleinen Dämpfer ablenken. Die Winter-Periode bot im Zeitraum 1930 bis 1942 eine miserable Vorstellung, speziell in den Jahren 1937 bis 1942 (orangefarbener Kreis).

Die US-Rezession von 1937/38, der 1939 beginnende zweite Weltkrieg mit den schnellen deutschen Eroberungen und/oder die Angst der Welt vor einem Sieg der Nationalsozialisten brachten ließen die Börsen nicht kalt. Nach der Vernichtung der deutschen 6. Armee in Stalingrad Anfang 1943 normalisierte sich das November-bis-April-Muster. Von 1943 bis 1972 wurden lediglich neun Verlustperioden gezählt, von denen nur eine (1970; -14,0%) ein zweistelliges Minus mit sich brachte.

In den vergangenen 73 Jahren kam es von November bis April nur dreimal (1970, 1974 und 2009) zu einem zweistelligen Verlust. Der maximale Drawdown betrug 14 Prozent. Hingegen wurden in 30 von 73 Jahren zweistellige Gewinne gezählt. Der maximale Gewinn betrug 29,8 Prozent (1986).

Die November-bis-April-Periode ist mit einem guten Chance-/Risiko-Verhältnis ausgestattet. Die Verlustperioden sind überschaubar.

Robert Rethfeld Wellenreiter-Invest

P.S. Ein kostenloses 14tägiges Schnupperabonnement erhalten Sie unter www.wellenreiter-invest.de